普华永道报告:2021年银行业盈利水平明显反弹,信贷投放聚焦国家重点领域

摘要:普华永道发布报告显示,2021年银行业盈利水平较上年明显反弹,重点领域风险持续得到控制,资产质量总体有所改善,资本充足率普遍上升。

中国经济导报、中国发展网 记者崔立勇报道

普华永道4月20日发布题为《银行业快讯:攻坚克难,迈出“十四五”坚实第一步——2021年中国银行业回顾与展望》的报告显示,2021年银行业盈利水平较上年明显反弹,重点领域风险持续得到控制,资产质量总体有所改善,资本充足率普遍上升。

报告还显示,银行业对实体经济的支持力度进一步加大,信贷重点投放领域包括交通、能源、水利等重大工程项目及惠及面广的民生项目、新型基础设施、现代物流、高端制造业、小微企业,以及科技创新和绿色发展领域。

普华永道中国金融业主管合伙人张立钧表示:“2021年中国经济保持稳步增长的势头,上市银行总体盈利回升,金融对实体经济支持力度保持稳固。2022年以来,全球新冠肺炎疫情持续演变,国际地缘局势变动引发金融市场波动。国内经济发展面临需求收缩、供给冲击、预期转弱三重压力。银行业需做好逆周期调节和结构性管理,以灵活的方式积极应对不确定性。”

此份报告分析了44家A股和/或H股上市银行截至2021年12月末的全年业绩。这44家上市银行相当于中国商业银行总资产的74.54%和净利润的83.73%。具体包括三大类6家大型商业银行、8家股份制商业银行、30家城市商业银行及农村商业银行。

报告显示,2021年上市银行整体营收增长,净利润增速回暖。44家上市银行的整体净利润同比增长13.06%至1.83万亿元。6家大型商业银行实现净利润1.29万亿,同比增长11.43%,拨备前利润同比增长5.37%;8家股份制商业银行实现净利润3974.01亿元,同比增长17.53%;城农商行实现净利润 1424.46亿元,同比增长 16.11%。

普华永道中国北方区金融业主管合伙人朱宇表示:“2021年上市银行净利润增速强劲反弹,整体净利润实现‘双位数’增长,一是由于信用资产减值损失计提同比下降,二是非利息收入的增加。净利润增速提升,使得上市银行整体平均总资产收益率ROA较2020 年均稳中有增,加权平均净资产收益率ROE较2020年保持平稳。”

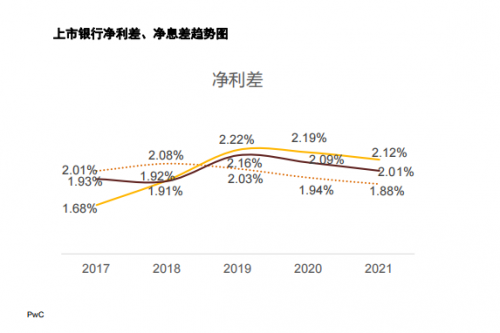

报告还显示,上市银行的净利差、净息差继续收窄。8家大型商业银行净利差和净息差,2021年较2020年均收窄0.06个百分点;股份制商业银行净利差和净息差分别收窄0.07个百分点和0.03个百分点;城农商行净利差和净息差分别收窄0.08个百分点和0.03个百分点。

2021年,上市银行的总资产达到215万亿元,增长8%,较2020年10%的增速有所放缓。从结构上看,金融投资占比和去年基本持平,余额较上年增长4.34万亿。2021年央行两次降低存款准备金率,共释放长期资金约2.2万亿元,现金及存放央行占总资产比例持续走低。贷款仍是最主要的资产,占总资产比例进一步提升。

2021年新冠肺炎疫情持续反复,上市银行继续优化和落实助企纾困政策,强化对小微企业的金融支持,延续普惠小微企业贷款延期还本付息政策,加大再贷款再贴现支持普惠金融力度,努力实现综合融资成本稳中有降。数据显示,2021年普惠小微贷款余额19.2万亿元,同比增长27.3%。截止2021年末,六家大型商业银行整体普惠贷款余额6.47万亿元,同比增长近38%;股份制商业银行同比增长近25%。

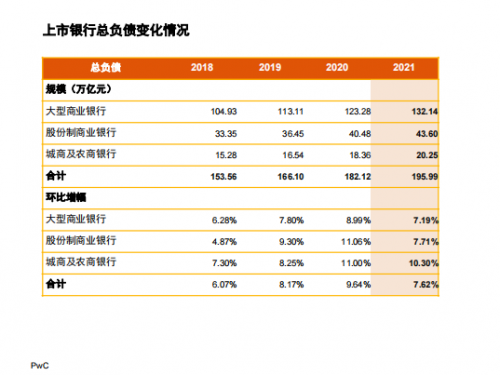

2021年末,上市银行的负债总额为195.99万亿元,较2020年末增加7.62%,负债规模保持稳定增长态势。就负债结构而言,大型商业银行吸收存款占比显著高于其他同业,占比持续超过81%以上。股份制商业银行和城农商行的吸收存款占比下降,而同业负债、 应付债券占负债比均有所提高 。

2021年,全社会本外币存款余额增速较上年同期有所放缓。上市银行存款增速水平相较2020年回落。其中城农商行的存款增速放缓最为明显。在存款客群结构方面,股份制银行对公存款占比远高于其他同业,占比达到75%;大型商业银行和城农商行对公存款比例在53%-68%之间。

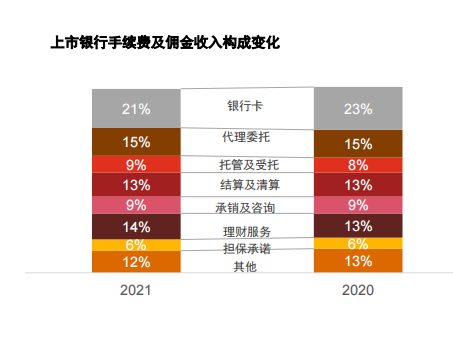

2021年“理财新规”过渡期满,商业银行保本理财产品实现“清零”,也是净值化转型重要的里程碑。截至2021年末,银行理财市场规模29万亿元,同比增长12.14%,其中净值型产品占比92.97%。“洁净起步”的理财公司产品存续规模占全市场的比例近六成,已发展成为理财市场重要机构类型。

截至2021年末,44家上市银行不良贷款余额为1.7万亿元,较2020年末增加1.14%;不良率1.36%,下降0.14个百分点,逾期率1.36%,下降0.09个百分点。这主要由于上市银行不断提升风险资产的管理能力,继续保持不良贷款清收力度,多渠道处置风险资产。

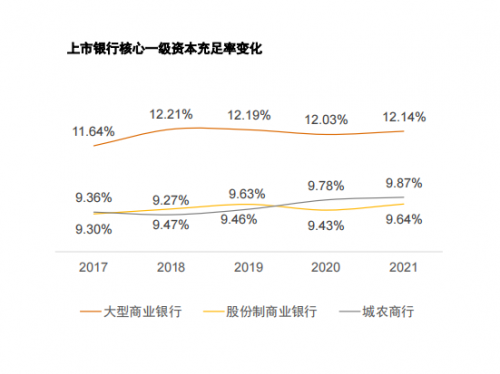

2021年,上市银行的资本充足率总体表现平稳。大型商业银行得益于利润增速强劲及各类资本工具常态发行,资本充足率普遍上升。股份制商业银行和城农商行资本充足率表现分化。其中,股份制商业银行6家上升,2家下降;城农商行21家上升,9家下降。资本充足率下降主要是由于资本净额增速小于风险加权资产增速导致。

普华永道中国金融业合伙人邹彦表示:“进入2022年,面对国内外多重不确定性因素的叠加,稳定宏观经济大盘需要金融稳定,而金融稳离不开银行稳。中国银行业要坚持‘稳中求进’的发展原则,从业务转型、结构调整、风险管理、科技能力等方面积极应对可能的挑战。”

责任编辑:崔立勇